イールドカーブと過去の相場

-

- 2024.05.22

- 金融

※今回もサムネイルの背景はAIで作成しました。さすがに今回は10秒でイメージ通りとはなりませんでした。突拍子もないイメージが出てきたり、AIを使いこなすのも案外難しいのかもしれませんw(ちなみに本文はAIを使っていません。誤情報もまだまだ多いようですし、古い情報も多いみたいです)

このところ米国金利の市場予測ですが、年内の利下げがなくなることも織り込まれ、それにより金利が上昇していたところ、基本的なインフレの傾向を示す消費者物価指数(CPI)の結果などを受け、年内秋頃に利下げがはじまるとの予想に戻りつつある中で、金利低下とともに株式などのリスク資産は市場は景気後退を回避し、ソフトランディングが前提の下で株式市場は楽観視され、上昇、最高値更新をしている状況です。ゴルディロックス相場(適温相場)といったところなのでしょうか。

ちなみに、相場の世界で出てくる単語のゴルディロックスですが、英国の童話に出てくる少女Goldilocksがクマのお家で飲んだスープが熱すぎない、冷たすぎない丁度よい温かさだったことに起因しています。ですので、言葉そのものに大した意味はありません。

英国に関連しての余談ですが、分散投資で有名な「卵を一つのかごに盛るな(Don’t put all eggs in one basket)」も英国の有名な投資格言ですし、“Sell in May, and go away,don’t come back until St Leger day.” 「5月に売ってどこかに行け、セント・レジャー・デー(9月)まで戻ってくるな」(よく言われるセル・イン・メイ)も英国の投資格言です。これについては根拠や意味があります。

如何に現代金融において、英国が多大な影響力を持っていたかを感じ取ることができますね。これら小話を知っているといつか色んな席で話題に困らない。。かもしれません。

さて、本題となりますが、今回は相場を大きな視点でみる上で、金利、特に金利曲線(イールドカーブ)について、分析したいと思います。

イールドカーブ(金利曲線)とは

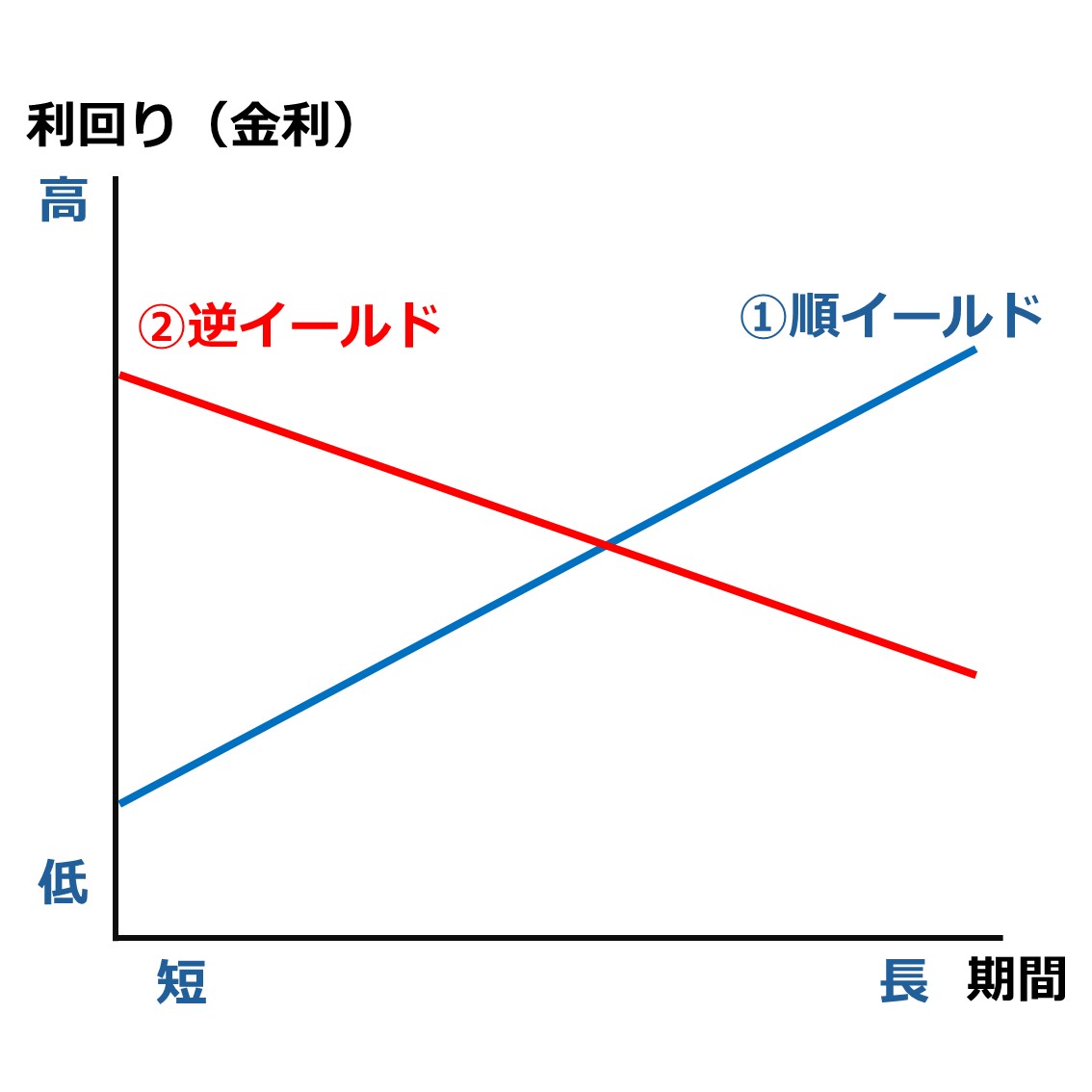

イールドカーブとは債券の利回り(金利)と償還期間の相関性を示したものになります。すなわち金利曲線のことです。

①順イールドは債券の償還が短期~長期にかけて利回り(金利)は高くなります

②逆イールドは債券の償還が短期~長期にかけて利回り(金利)は長期金利よりも短期金利が高くなります

一般的に短期の金利より長期の金利が高くなります。政策金利の影響を強く受ける短期金利に対して、長期金利は市場の将来見通しが大きく影響するのですが、主たる理由として償還が長期になるほど償還リスクが高まるためです。(すなわち、先の見通しになればなるほどにお金が返還されない可能性が高まる=リスクプレミアム分の金利が上乗せされる)

一般的に短期の金利より長期の金利が高くなります。政策金利の影響を強く受ける短期金利に対して、長期金利は市場の将来見通しが大きく影響するのですが、主たる理由として償還が長期になるほど償還リスクが高まるためです。(すなわち、先の見通しになればなるほどにお金が返還されない可能性が高まる=リスクプレミアム分の金利が上乗せされる)

つまり、①の順イールドの状態が正常な金利曲線と言えます。それに対して②の逆イールドは金融引締時に生じてくる(=景気過熱を冷ます。すなわち景気後退が意識される)ものです。

②の逆イールドになる理由としては、短期国債は政策金利に影響を受けるため、米国だとFFレートに短年限のものほど近くなります。さらに景気後退が意識されることは金融資産を運用する上で安定的な長期国債は買われ、金利は低下(国債価格は上昇)します。

何を言っているか、分かりづらいと思いますので、ここでイメージしていただきたいのは、もし自分が米国人だったらというところです。

米国人にとって米国債は最も安定的な金融商品となります。対して株式は変動リスクが大きいものになります。過去のコラムで記載しましたが、資産運用の基本は資産を守ることです。なによりインフレリスクへ対応し、資産を減らさないことが重要です。そうなると景気後退があった場合、変動率の予想が難しい株式よりもインフレ率より高い利回りで確実にリターンを出せる国債を買うということが起きるためです。(現在、CPI、インフレ率が3%程度に対して長期国債は4%を上回っており、国債に投資するだけで米国民は低リスクで金融資産を守ることができる。すなわち国債を買うだけで実質金利がプラスです。ちなみに日本の実質金利はマイナス。これも円が売られる、円安要因です)

話しは戻りますが、②の逆イールドの状態はコロナ後の利上げから現在に至るまでの米国であり、過熱しすぎた経済を冷ます(インフレを低下させる)ために行っていることでありますが、同時に景気後退(リセッション)のサインと言われています。

しかしながら、「②の逆イールドの状態が約2年続き、何だかんだ、ハードデータ(雇用者数や小売売上高等の実績値)からは米国経済の景気後退はしていないじゃないか。」と思われるのが普通だと思います。リセッション来る来る詐欺だと。とは言え、しかし。。。

イールドカーブと過去の相場はどうだったのか

イールドカーブにおける長短金利差は10年国債金利と2年国債金利の差でベンチマークされることが一般的です。(白線と右軸が米国長短金利差、オレンジ線と左軸がS&P500)

長短金利差が下方向の時が逆イールド、上方向が順イールドになります。

結局のところ、大局をみると過去に長期の景気後退(リセッション)になった際には、逆イールドから順イールドに戻るタイミングが最も留意するポイントだということがわかります。ただ、逆イールドは景気後退のサインと言われているものの、その時々によってタイムラグがあることがわかります。

政策金利が高いままだと、どこかで景気は冷えてきます。既に米国の住宅ローン固定金利30年は7%台と、住宅を購入できない人が増えてきています。(米国では日本と異なり、住宅ローンは固定金利を選択することが一般的です)

中央銀行は基本的に企業担当者や消費者の景況感といった将来の予想などのソフトデータ(先行指標)ではなく、雇用やインフレ率などのハードデータ(遅行指標)を重視すると言われています。

私見となりますが、国の経済を背負って立つ人が、国民に金融政策の理由を説明するとしたら先々の予測値であるソフトデータを根拠にするより実績値であるハードデータの方が説明しやすいですよね。

結果、ハードデータは遅行性があるため、利下げの根拠が整い、実行した時には既に国民の生活レベルは随分と景気後退が進んでいるからだと考えられます。現にコロナ後にインフレが始まった際、FRBも当初は一過性のものとして評価しており、インフレへの対応(利上げ)が遅れました。つまるところ、人は間違いを犯す、繰り返す生き物です。翌日大変なことがわかっていて前夜深酒をする。それをまた繰り返す。。。 話しを戻します。

結論として、景気は循環するもので、次第に景気後退→景気拡大への期待から、逆イールドから順イールドへと戻っていくことになりますが、その過程において過去から学べる点があるということです。

市場に絶対はありませんが、大きくトレンドがかわる前に過去から学べる炭鉱のカナリアとなる目印は何かしら存在すると思います。

さらに今後、米国の利下げがはじまることでドル安要因になることも留意する必要があります。

特に短中期でリスク資産の保有をする人は注意したいところです。

金融リテラシーを高め、如何なるときにでも対応できる能力を身につけましょう!

今後も様々な情報を発信していきます。

次回のコラムも是非お楽しみにお待ちください!

.jpg)

.jpg)

.jpg)