金利と為替

-

- 2024.04.21

- 金融

皆様、米ドルは持たれているでしょうか?

以前から持たれている方は含み益が大きくなり喜ばれていることかと思います。

米ドルは基軸通貨と呼ばれ、貿易の決済通貨の中心となっており、つまるところ対ドルで円の価値が下がる(円安)になることは、自動車産業をはじめとする輸出関連企業の利益を押し上げる一方で、国内における輸入品の値上がりが家計に負担になっています。

ここのところ、ほんと値上げが凄いですよね。。。

さて、為替レートの決定要因には、「国の信用力」「お金の供給量(マネーサプライ)」「各国との金利差」その他にも様々な要因が絡んできます。

最終的には需給(売りたい人と買いたい人のバランス)の一言に尽きてしまうのですが、今回のコラムではコロナ以降の円安の主な要因と言われている日米間の金利差について取り上げたいと思います。

金利差(スプレッド)は一般的に各国の10年国債利回りで比較します。

以下は米国と日本の10年国債金利差と為替の動きになります。

白線と右軸が日米金利差、オレンジ線と左軸がドル円になっています。アメリカの利上げ局面からドル円は日米金利差と相関関係にあると言えます。

ただ、金利差のピークをつけた2023/10/20の約4.15%(約150円)と比較し、2024/4/19は約3.78%(約154.60円)となっています。

日米金利差は以前よりも縮小しているにも関わらず、円安が進行していることがわかります。

そうしたところを政府・日銀は行き過ぎていると言っているわけですね。

(なお、金利を左右する要因は将来予想されるインフレ率が大きく関わってきますが、長くなるため今回のコラムでは割愛します)

新NISAもはじまり、つみたて投資枠だけでなく、成長投資枠で個別株の投資を始められた方もいると思います。

輸出関連企業は円安になると決算の円換算の利益が多くなり株高を支える一方で、円高になると逆風となります。

米国などと比較して日本株は全体的に割安と言われ、日本株への期待も高いですが、金利の動向は為替に影響し、それは企業の決算にも影響するため今後特に注視していく必要性が高いです。

日銀も物価上昇が継続すれば利上げの可能性が非常に高いと発言していますが、注目すべきは米国の利下げ時期でしょう。

昨年から予想されていた利下げ時期が後にずれてきているだけでなく、一部では追加利上げの声も出てきています。

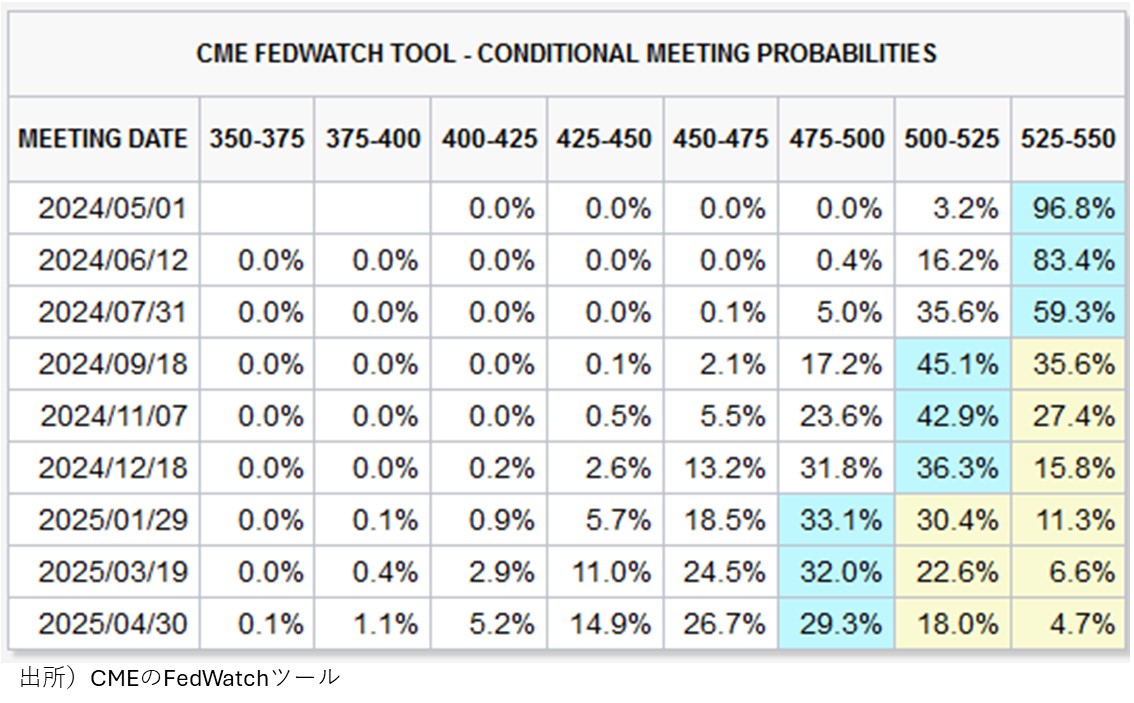

以下は米国の政策金利であるFFレートの市場予想です。(2024/4/21時点)

他の中央銀行も然りですが、米国の中央銀行であるFRBもいつ利下げをはじめるのか明確に発言することはありません。(発言すると市場が混乱するため) 従って、これはあくまで市場が予想する利下げ時期となります。

年初は6月のFOMC(米国の金融政策を決定する会合)にて利下げを予想されていましたが、現時点では9月以降が有力視されています。<このグラフの読み方として、9月のFOMCでは現状のFFレートのままの予想が35.6%、それ以外の数字は現状より利下げと予想していると見ます>

これまでは利上げをして、高いままの金利水準を据え置いても米国経済は堅調で、急な景気後退がないソフトランディングを予想する声が大きかったですが、現状金利水準の継続が長期に亘り、場合によっては追加利上げになる場合、経済や株式市場などの急低下をともなうハードランディングも言われてきています。

利下げは、インフレや景気過熱を抑制する利上げと反対で景気後退を調整するための施策です。

(執筆時点ではイスラエルとイランの戦争による地政学リスクにより株価が大きく調整していますが、)利下げを行う時期が景気後退のサインとなるのであれば日本株への影響もあると思われます。

よく「米国がくしゃみをすると日本も風邪をひく」と言われる通り、米国経済は今後も注視しておきたいです。

ハードランディングになれば外貨建て資産(主に米ドル)の売却や金利差の縮小などにより、急な円高の巻き戻しの可能性もあります。

このコラムでは今後皆様に気にしてほしいポイントの一つである金利動向について記載させて頂きました。

今後も投資に関連する様々な経済情報も発信していきます。

次回も是非お楽しみにコラムをお待ちください!

.jpg)

.jpg)

.jpg)